De Deutsche Bank publiceerde vorige week een rapport waarin wordt gewaarschuwd voor een ‘clash der generaties’. Mensen die na 1980 geboren zijn zullen tegen het einde van dit decennium niet langer aanvaarden dat de welvaartskloof blijft toenemen, staat er te lezen.

De bank schrijft ‘dat beleggers, en bij uitbreiding de hele samenleving, zich tegen 2030 moeten klaarmaken voor wanordelijke jaren, met klimaatproblemen, aanhoudende rivaliteit tussen de VS en China én vooral intergenerationele spanningen’.

In een nota aan klanten haakt de Franse Natixis op dat gegeven in. De bank voorspelt ‘een onvermijdelijke sociale en politieke crisis’ en publiceert een aantal grafieken die de huidige problematiek goed weergeven.

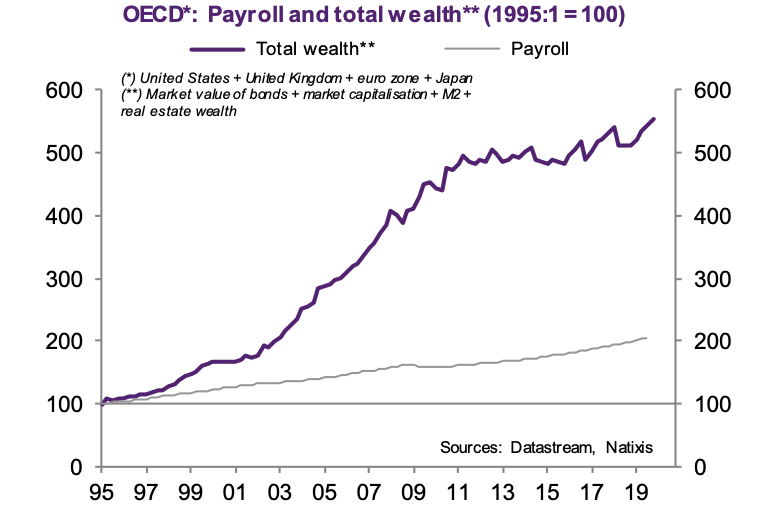

In de Oeso-landen neemt kapitaal (bestaande rijkdom) sneller toe dan de lonen van werknemers. Dat betekent dat wie al rijk is rijker wordt. Loontrekkenden hebben het daarentegen veel moeilijker om kapitaal op te bouwen.

Lonen stijgen minder snel dan kapitaal

Een eerste grafiek toont dat het reële inkomen pro capita (grijze lijn) minder snel gestegen is dan de prijs van activa (paarse lijn = vastgoed+obligaties+aandelen).

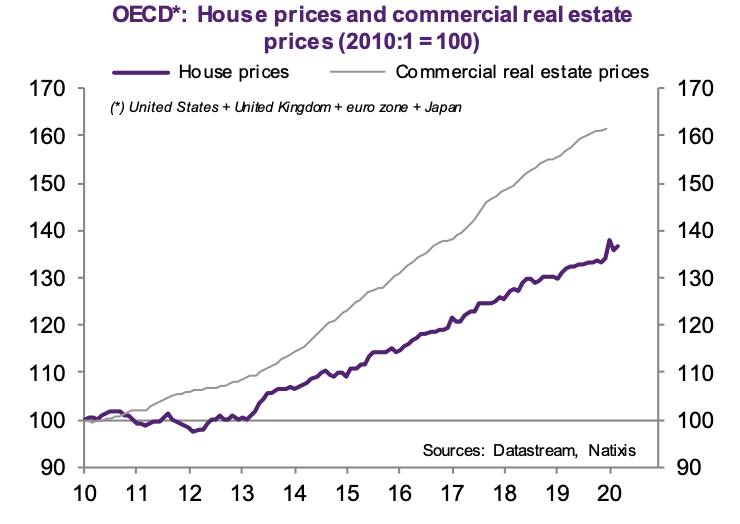

Dan zien we dat de prijzen van vastgoed onophoudelijk stijgen…

Jonge gezinnen krijgen het dus steeds moeilijker om een eigen woning te kopen. Ze verdienen steeds minder, terwijl een woning net meer gaat kosten.

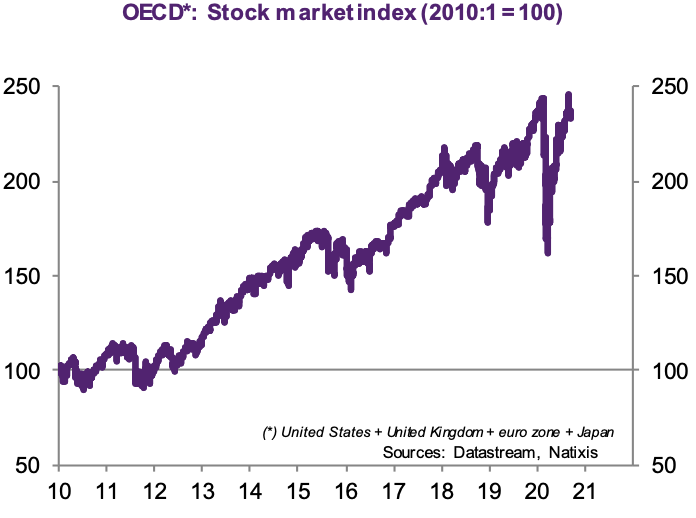

… net als de prijzen van aandelen

Dus wie vandaag in de aandelenmarkten stapt betaalt ook een extra belasting. Dat gebeurt onder de vorm van een prijs die veel te hoog is.

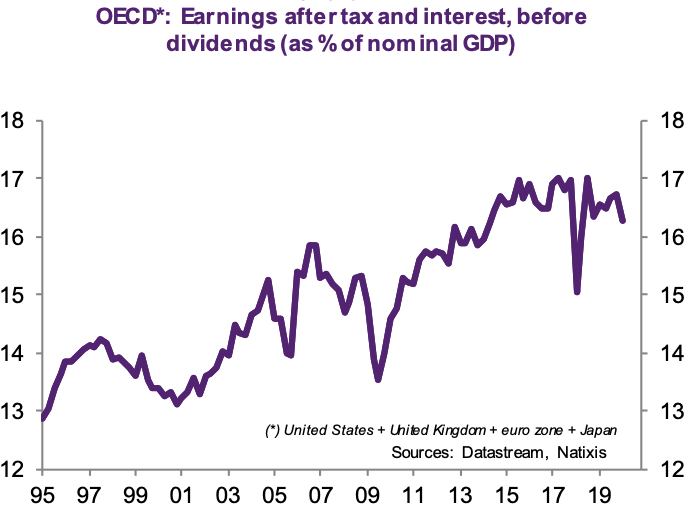

Omdat lonen minder snel stijgen dan het bbp, stijgen de bedrijfswinsten, wat de prijs van aandelen omhoog stuurt. Telkens er een crisis is kunnen bedrijven vrij snel hun winsten opnieuw op peil brengen (zie grafiek onder). Maar dat gaat veelal ten koste van de verloning van werknemers. Zo werd het gat dat ontstond tijdens de financiële crisis veelal dichtgereden door de zogenaamde ‘gig-economy’. Daarbij verdienen werknemers onder zelfstandigenstatuut niet enkel minder, maar worden ze ook minder beschermd. De problematiek rond Uber en andere giganten van de deeleconomie is daarvan waarschijnlijk het beste voorbeeld.

Een recente studie bevestigt dat indien Amerikaanse werknemers op eenzelfde manier zouden worden verloond als in de jaren 1970, ze vandaag 92.000 dollar per jaar zouden verdienen, eerder dan de 50.000 dollar die ze nu mee naar huis nemen.

Daar is Piketty’s ‘Kapitalisme in de 21ste eeuw’

Voormelde stelling vormt de centrale thesis van het boek ‘Kapitalisme in de 21ste eeuw’ (2014) van de Franse econoom Thomas Piketty:

Die wil ‘dat sinds het begin van het liberale kapitalisme het rendement op kapitaal steeds groter was dan de economische groei. Als gevolg daarvan werden de eigenaars van kapitaal (de rijken) sneller rijk dan degenen die voor hun inkomen afhankelijk waren van hun arbeid (omdat salarissen enkel stijgen bij economische groei, die de vraag aanwakkert).

Piketty concludeert ‘dat het kapitalisme geen systeem is waarin iedereen zijn kans krijgt, maar een systeem dat van nature de rijkdom concentreert bij de erfgenamen van een kleine financiële aristocratie.’

Toen kwam Covid-19

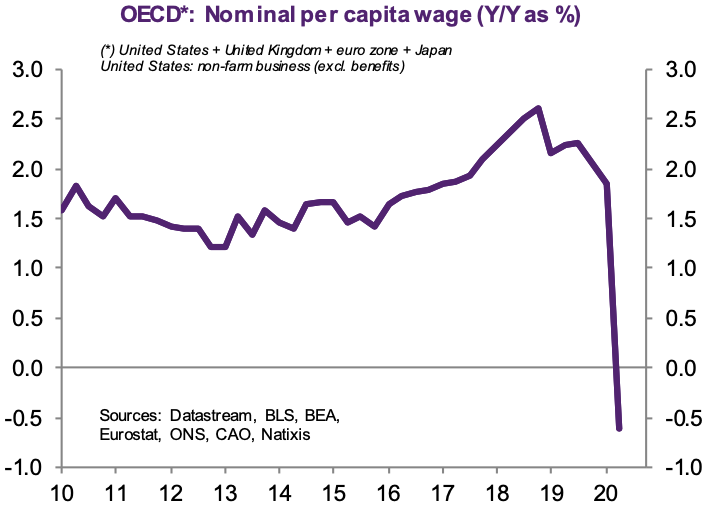

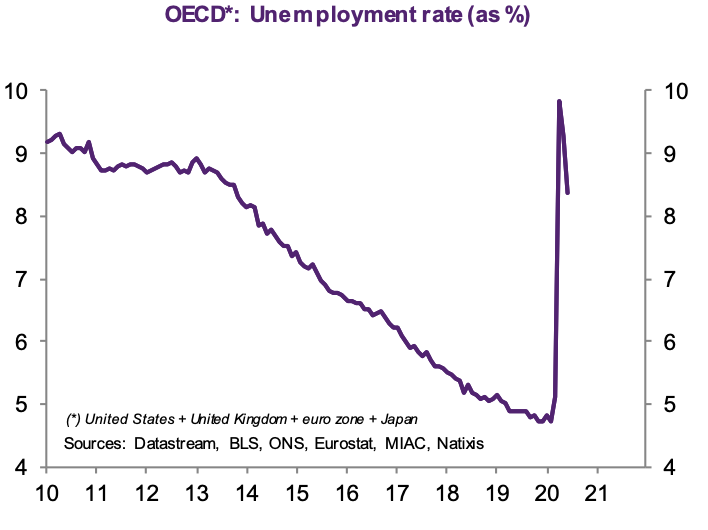

De Covid-19 crisis heeft die situatie verder uitvergroot, want…

Lonen dalen…

… terwijl de werkloosheid toeneemt

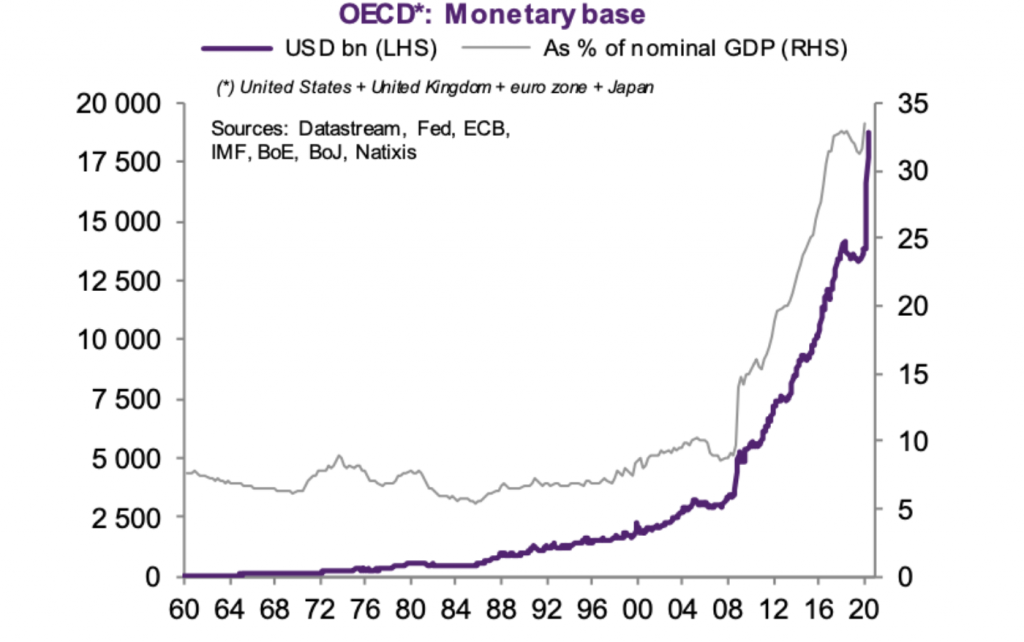

Ook de steeds meer expansionistische monetaire politiek van centrale banken draagt bij tot het probleem. Omdat die vastgoed en aandelen enkel duurder maakt.

De Franse zakenbank concludeert dat deze kloof op langere termijn onhoudbaar wordt. Daarom worden sociale en politieke veranderingen onvermijdelijk.

Dat kan op 3 manieren gebeuren:

- De inkomensdistributie moet de loontrekkenden beter gaan belonen. Dat zou ook het probleem van de inflatie oplossen. Wie meer verdient kan ook meer uitgeven, waardoor de vraag toeneemt en de prijzen stijgen.

- Centrale banken moeten de geldkraan beter beheersen waardoor de prijs van activa wordt gestabiliseerd. Dat zou op termijn ook de rentevoet ten goede moeten komen. Wanneer geld opnieuw waarde krijgt, gaat de rente omhoog.

- Indien geen van beide voormelde oplossingen haalbaar is, omdat werkgevers te machtig zijn en centrale banken een schuldencrisis willen voorkomen, blijft enkel een (hogere) vermogensbelasting mogelijk.