De bankdeposito’s nemen sinds het begin van de coronacrisis in heel Europa toe. Consumenten nemen het zekere voor het onzekere en sparen nog meer dan vroeger. Economen vrezen dat consumenten niet van plan zijn de noodlijdende economie van het continent ter hulp te schieten.

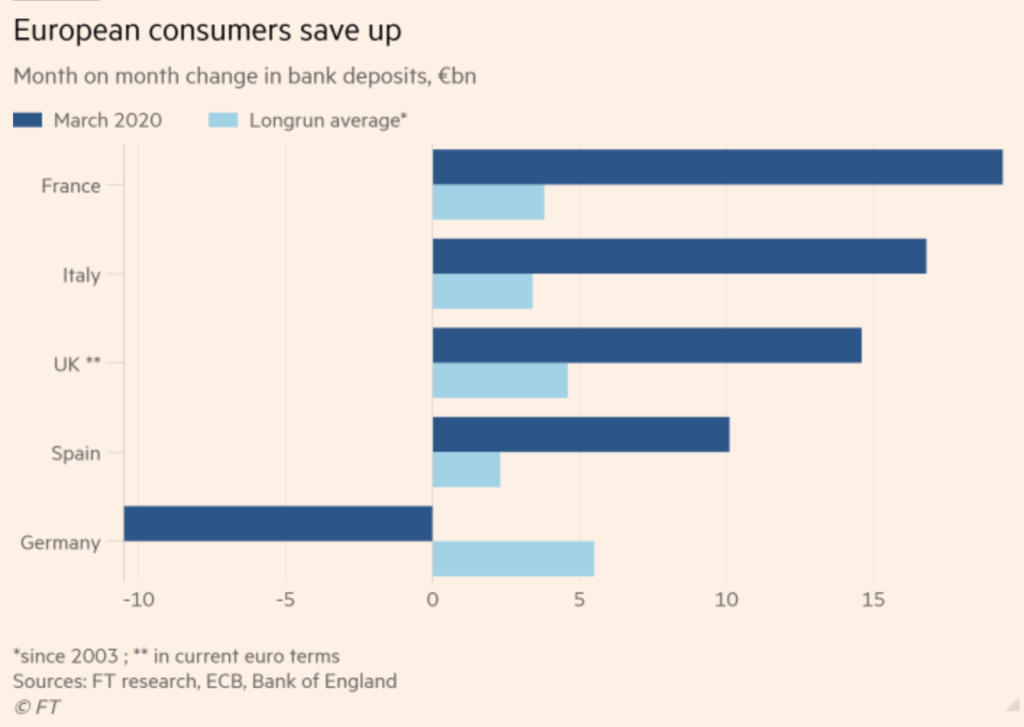

Op onderstaande grafiek van de Financial Times is te zien hoe de bankdeposito’s in de 4 grootste Europese landen in maart zijn toegenomen. De donkerblauwe lijn signaleert de stijging in miljarden euro, de lichtblauwe lijn de gemiddelde stijging in bankdeposito’s sinds 2003.

De bedragen zijn niet min. Fransen hebben in maart bijna 20 miljard euro opzij gezet, een pak meer dan het langetermijngemiddelde van 3,8 miljard euro per maand. Uit de gegevens van de ECB blijkt dat Italiaanse spaarders in maart 16,8 miljard euro opzij hebben gezet, terwijl de Spaanse huishoudens gemiddeld 3,4 miljard euro per maand hebben gespaard, tegenover 2,3 miljard euro anders. De bankdeposito’s van Britse huishoudens stegen in maart met 13,1 miljard pond, eveneens een record. Ook Belgische gezinnen verbruiken dit jaar minder om meer te sparen. De spaarquota stijgt in 2020 van 12,9 procent naar 20,6 procent. 69 procent Belgische gezinnen heeft spaarbuffers voor minstens drie maanden.

Duitsland is niet wat het lijkt

Enige uitzondering op de regel lijkt Duitsland, als is dat niet noodzakelijk zo.

De bankdeposito’s in Duitsland zijn sterk gedaald, maar dit is weinig meer dan een teken dat huishoudens cash geld in huis bewaren. Duitsers hebben de neiging om in tijden van crisis hun geld cash bij te houden. Op het hoogtepunt van de financiële crisis van 2008 deed zich een soortgelijk fenomeen voor.

Volgens de Europese Commissie zullen huishoudens in de eurozone dit jaar tot 19% van hun beschikbare inkomen kunnen sparen tegen 12,8% vorig jaar.

Ook bedrijven zitten op massa’s geld

Ook bedrijven zitten op massa’s geld. Dat rijmt niet direct met de doemberichten die we dagelijks in de media lezen en waarbij faillissementen en ontslagen de dagorde bepalen. Uiteraard zijn verschillende sectoren hard getroffen: de horeca, de luchtvaart, toerisme, de evenementensector,… Maar een groot aantal bedrijven profiteerde van het werkloosheidssysteem en van allerhande steunpremies en uitstellen van betaling. Dat de overheid zich garant stelde voor alle nieuwe kredieten die banken aan noodlijdende bedrijven verstrekken hielp ook. De zogenaamde ‘bazooka’ heeft zijn werk wel degelijk gedaan.

Consumenten van de eurozone financieren de economische groei van de VS en de rest van de wereld

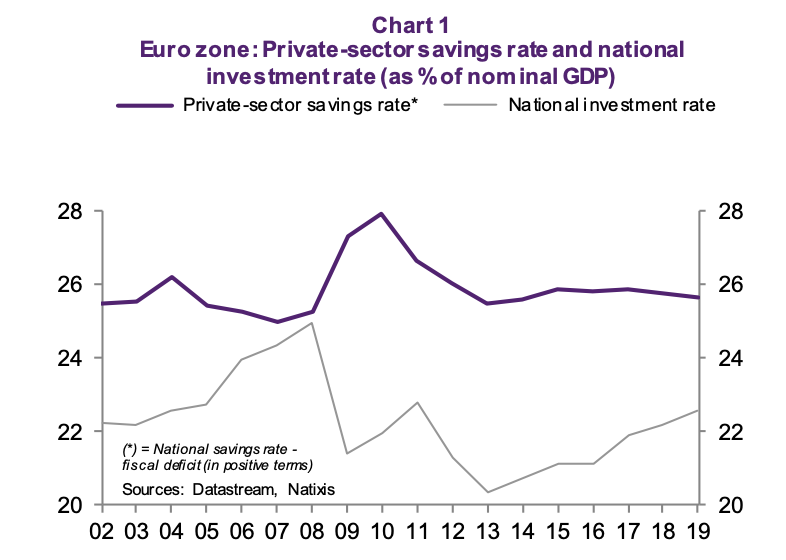

De vraag is dan wat er met al dat geld gaat gebeuren. Consumenten zullen na verloop van tijd opnieuw gaan consumeren. Al zijn ze zo bang gemaakt voor de toekomst dat een groot deel van het geld gewoon op spaarrekeningen zal blijven staan. Op onderstaande grafiek van de Franse zakenbank Natixis is te zien hoe de spaarquota van de gezinnen als percentage van het bbp veel groter is dan de investeringsquota van de overheden van de eurozone.

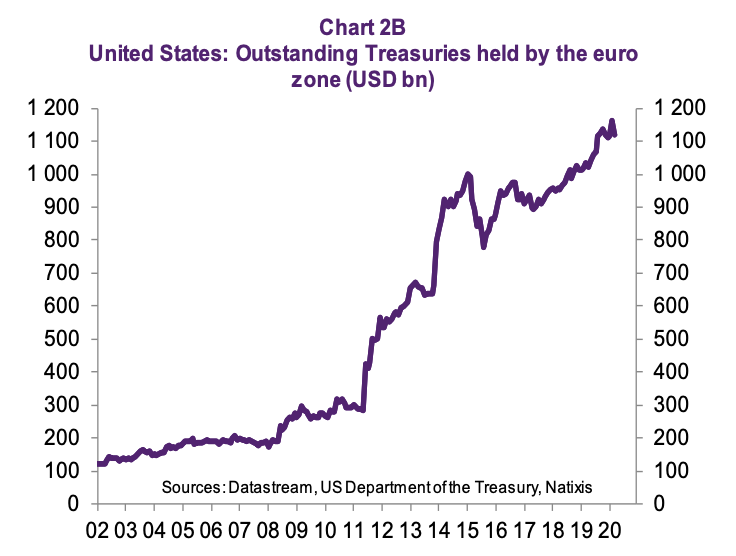

Zoals de crisis van 2012 ons heeft geleerd zal een deel van dat geld naar de rest van de wereld vloeien. Voornamelijk naar de Verenigde Staten (zie grafiek onder). De consumenten van de eurozone financieren op die manier de economische groei van de VS en de rest van de wereld. Deze kapitaalvlucht ligt ook aan de basis van de ononderbroken ontwaarding van de euro, die nu al meer dan 10 jaar duurt.

Het Japanse model

Een absurde situatie die enkel vermeden kan worden indien de eurozone – naar Japans model – permanente begrotingstekorten zou toelaten. In Japan wordt het spaaroverschot geabsorbeerd door het begrotingstekort, wat maakt dat de openbare schuld steeds blijft stijgen. De Europese budgettaire regelgeving – de zogenaamde ‘3-procent-regel’ – verhindert zulk scenario.

Wil de eurozone dit spaaroverschot toch absorberen, dan rest er weinig anders dan de financiering van een Europees investeringsfonds. Denk aan investeringen in hernieuwbare energie, gezondheidszorg, farma, onderwijs, technologische onafhankelijkheid,…. De Europese openbare schuldgraad zou dan stijgen, maar die stijging zou probleemloos kunnen worden geabsorbeerd door het spaaroverschot.

Tot het zo ver is zullen gezinnen willen voorzorgen nemen mochten ze straks worden geconfronteerd met werkloosheid of loonsverlagingen.

Bedrijven zullen met het geld een deel van de verliezen kunnen absorberen en een ander gedeelte zal waarschijnlijk worden geïnvesteerd. Uiteindelijk zal de bevriezing van de kredietaflossingen ten einde komen en zal het geld moeten worden terugbetaald.

Zombiebedrijven

Tenslotte zijn er de zogenaamde ‘zombiebedrijven’. De OESO, de denktank van rijke landen, definieert zombiebedrijven als ‘bedrijven ouder dan 10 jaar waar de winstgevendheid de voorbije drie jaar niet volstond om de rentebetalingen te dekken’. Waarom 10 jaar? Omdat de ECB exact 10 jaar geleden de rente begon te verlagen. Sinds dan slagen steeds meer onrendabele bedrijven er in hun doodstrijd te rekken.

België scoort op dat vlak volgens de OESO dramatisch slecht. Met 9 procent positioneert België zich achteraan de Europese rangschikking. Enkel Spanje en Griekenland doen nog slechter.

Zombiebedrijven houden ook de normale marktwerking tegen. Bedrijven die er onder normale omstandigheden niet meer zouden zijn, kunnen zo de concurrentie blijven aangaan met gezonde bedrijven en deze laatsten het markaandeel ontnemen waar ze recht op hebben.

Maar eens de parachute van de garanties wegvalt zal er voor die bedrijven weinig anders opzitten dan de boeken neer te leggen.