Grote beleggers als Warren Buffett en George Soros hebben hun beleggingsportefeuille het voorbije kwartaal serieus moeten herschikken. Ze kochten vooral technologiewaarden als Facebook, Google en Disney en dumpten banken en auto’s.

De coronacrisis heeft ook stevig toegeslagen in de beleggerswereld. Particuliere beleggers en topinvesteerders moesten stevige verliezen slikken. Het fonds van Warren Buffett verloor 50 miljard dollar (46 miljard euro) in het eerste kwartaal van dit jaar.

De zakenwebsite Business Insider maakte, op basis van data van de beurswaakhond SEC, een lijst met de grootste handelingen van die topbeleggers. Dit is hoe zij de coronacrisis doorstaan:

Warren Buffett

Verkoopt luchtvaart en Goldman Sachs

Het voorbeeld van veel beginnende beleggers heeft een rotkwartaal achter de rug. Zijn fonds Berkshire Hathaway zag een hoop winsten in rook opgaan en moest uit noodzaak een flink pak aandelen verkopen. Buffett verkocht onder meer al zijn aandelen in luchtvaartmaatschappijen, die allemaal nog maar vier jaar in zijn portefeuille zaten, en verkocht met 84 procent bijna zijn volledige belang in de zakenbank Goldman Sachs. Banken en luchtvaart zijn zwaar getroffen door corona.

In 2008, in volle bankencrisis, had hij Goldman Sachs een levenslijn toegeworpen in de vorm van 5 miljard dollar. In ruil daarvoor kreeg hij speciale aandelen met een dividend van 10 procent en een optie om in de toekomst meer aandelen te kopen aan een lage prijs. Tot nu toe bracht de deal hem al 3 miljard dollar op.

George Soros

Koopt Disney en Peloton

De Hongaars-Amerikaanse miljardair en filantroop George Soros omschrijft de coronacrisis als ‘de ergste crisis uit mijn leven’. Toch zag hij ook opportuniteiten in de crisis.

Hij kocht eind maart 5 miljard dollar aandelen bij van de entertainmentgigant Disney, die met zijn pas gelanceerde streamingdienst Disney+ stevig kan profiteren van de quarantaine, en 79 miljoen dollar aan aandelen van het fitnessbedrijf Peloton. Dat levert toestellen aan huis om uw conditie bij te spijkeren voor tv en lijkt dus in tijden van lockdown een goede investering.

David Einhorn

Verkoopt General Motors en koopt Disney

De Amerikaanse zakenman David Einhorn, die met zijn hefboomfonds Greenlight vooral bekendstaat als shorter (iemand die gokt op de daling van een aandeel), verkocht het afgelopen kwartaal zijn volledige aandeel in de automaker General Motors ‘omdat de kans klein is dat het bedrijf nog eigen aandelen gaat inkopen’.

Als een bedrijf aandelen van zichzelf koopt, komen er minder aandelen in omloop en gaat de prijs per aandeel omhoog. Zo wordt de koers dus kunstmatig opgedreven. Aandeelhouders zijn daar over het algemeen dus wel over te spreken. Greenlight verwijst naar een 40 dagen lange staking eind vorig jaar die alle inkomsten heeft doen verbranden. En nu niemand nog een auto koopt door de coronacrisis zal het er niet op verbeteren. Daaruit besluit Einhorn dat General Motors geen geld meer heeft om aandelen te kopen.

Het fonds kocht wel extra belangen in Disney, de elektrischewagenbouwer Tesla en Berkshire Hathway. Eind maart bezat het 11 procent van Disney en Berkshire en 6 procent van Tesla. Bij die laatste rekent Einhorn op een verlaging van de koers.

Seth Klarman

Ziet heil in Big Tech

Seth Klarman wordt door zijn beleggingsstijl en zijn steeds groter wordende achterban wel eens ‘de volgende Warren Buffett’ genoemd. Toch kon dat niet verhinderen dat zijn hefboomfonds Baupost Group het voorbije kwartaal 10 procent is verloren tegenover een jaar geleden.

Hij kocht zich in diezelfde periode wel meer in bij de techbedrijven Facebook en Google-moeder Alphabet. Hij kocht er respectievelijk voor 330 en 350 miljoen dollar extra aandelen van.

Stanley Druckenmiller

Kocht Disney en verkocht 99 procent van Uber-aandelen

Stanley Druckenmiller begon zijn carrière als rechterhand van George Soros en verwierf in 2000 de controle over het fonds Duquesne Capital. In 2010 ontbond hij het fonds en plooide hij zich terug op zijn eigen investeringen met het Duquesne Family Office.

Met onder andere de e-commercegiganten Amazon en Alibaba, Disney, de streamingreus Netflix en het gamebedrijf Activision Blizzard is zijn portefeuille helemaal aangepast aan de quarantaine. Hij verhoogde zijn aandeel in Disney afgelopen kwartaal ook met 3 miljoen dollar.

Tegelijk verkocht hij al zijn aandelen in het noodlijdende Snap van de foto-app Snapchat, die al serieus aan populariteit heeft verloren, en 99,998 procent van zijn Uber-aandelen. Hij ging van 2,6 miljoen naar 400 aandelen.

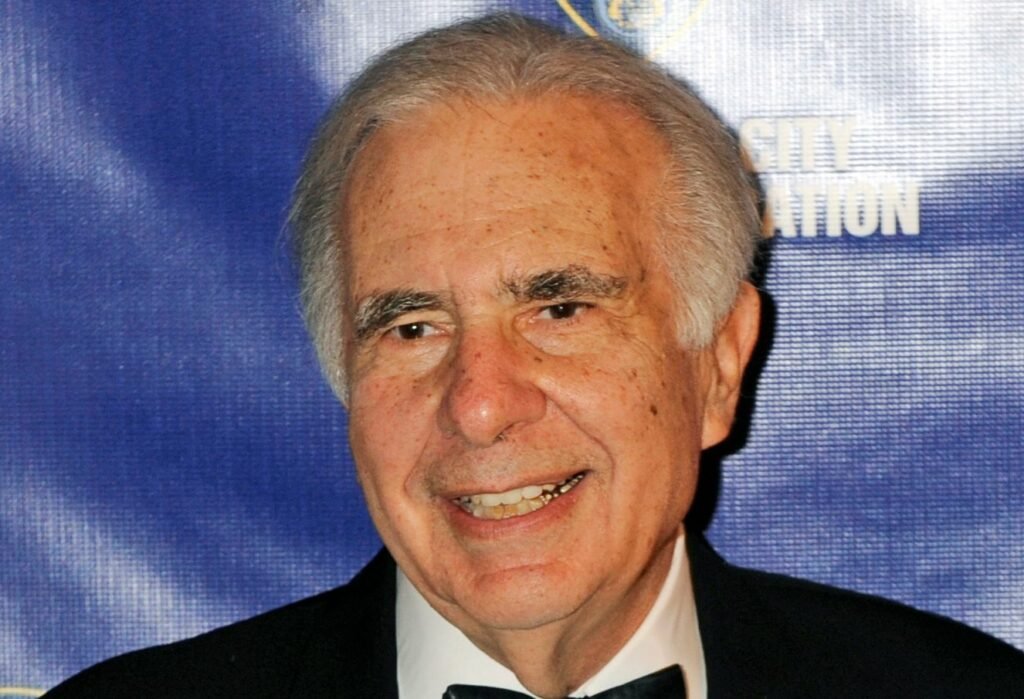

Carl Icahn

Steekt zijn geld in olie

De bekende activistische investeerder Carl Icahn zette het afgelopen kwartaal volop in op olie. Hij verviervoudigde zijn aandeel in Occidental Peroleum van 23 miljoen aandelen naar 89 miljoen.

Als activist neemt hij meestal grote belangen in bedrijven met als doel iets te veranderen in de bedrijfscultuur. Met een groot pakket aandelen heeft hij dan ook wel wat te zeggen. Ook bij Occidental is dat zijn doel. Het oliebedrijf stelde in april voor aan grootaandeelhouder Warren Buffett om zijn dividend in aandelen uit te betalen, zodat het cash geld kon bijhouden. Icahn omschreef dat in een interview als ‘een van de vreemdste deals die ik ooit zag’. Maar ook de extreem lage olieprijs zal een drijfveer geweest zijn.

Minder goed nieuws voor Icahn is echter dat hij met 40 procent een groot aandeel bezit in de autoverhuurder Hertz. Het bedrijf staat al een tijd op de rand van het faillissement en dus zal Icahn daar naar alle waarschijnlijkheid veel geld aan verliezen.