De hedendaagse strategie van centrale banken in de rijkelandenclub OESO wordt steeds duidelijker. Zowel tijdens recessies als in periodes van hoogconjunctuur wordt een expansionistische monetaire politiek gevoerd. Als gevolg daarvan zal de inkomensongelijkheid enkel vergroten.

Centrale banken in de VS, Japan, de EU en het Verenigd Koninkrijk hebben de voorbije weken alle zeilen bijgezet om de economie te redden die door de Covid-19 pandemie was verlamd.

Centrale banken zetten zo een strategie verder die al een tijd geleden was ingezet. Tijdens recessies strooien centrale banken met geld opdat overheden een uiterst expansionistisch fiscaal beleid kunnen voeren. Maar ook tijdens periodes van hoogconjunctuur wordt een voldoende expansionistisch beleid gevoerd dat financiële crises vermijdt.

Een situatie waarin de facto altijd een expansionistisch beleid wordt gevoerd

Als gevolg daarvan evolueren we naar een situatie waarin de facto altijd een expansionistisch beleid wordt gevoerd. Dat heeft een aantal belangrijke gevolgen.

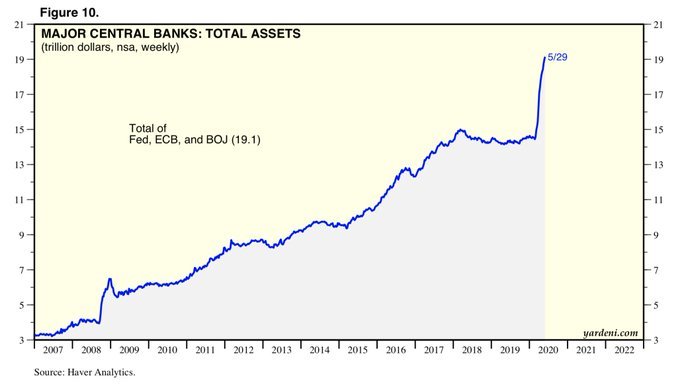

1. Vermits centrale banken sinds 2008 niet meer proberen hun balans op te kuisen (zie grafiek) worden overheidsobligaties die tijdens recessie worden uitgegeven geannuleerd. Ze moeten met andere woorden nooit worden terugbetaald en zijn dus gratis. Dat maakt dat er geen limiet meer staat op fiscale deficits of tekorten.

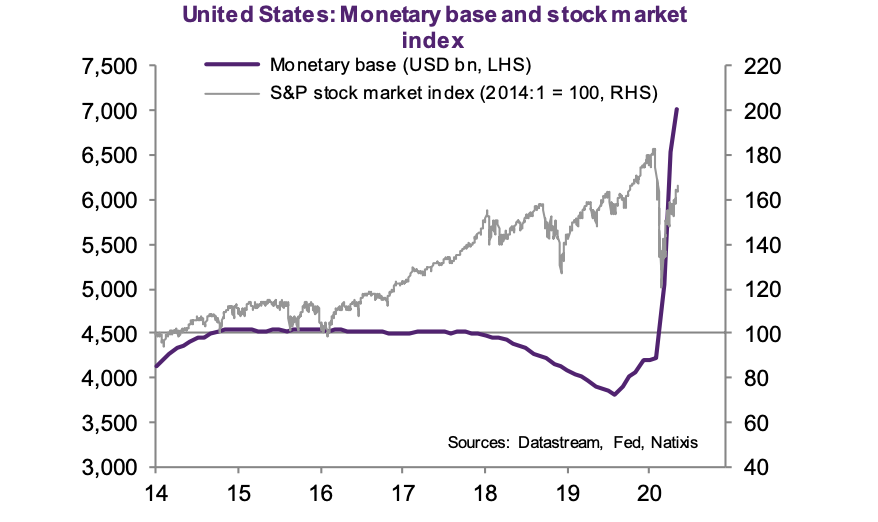

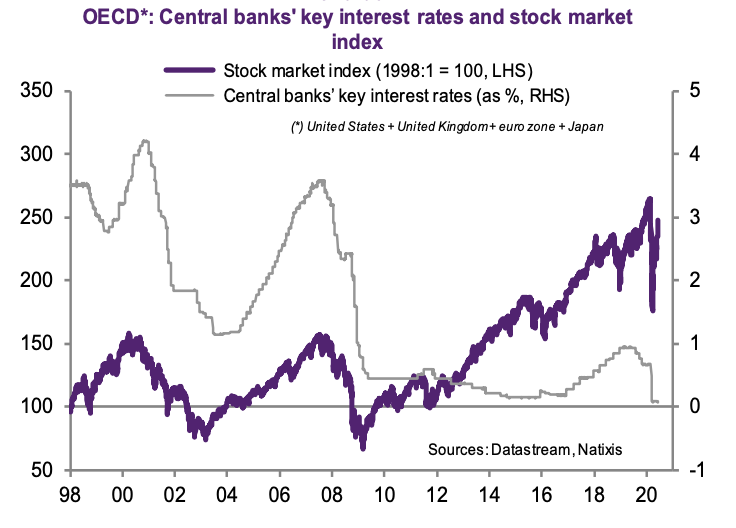

2. Er is altijd overvloedig veel liquiditeit aanwezig (zie eerste grafiek onder, paarse lijn) en rentevoeten blijven altijd laag. (In 2008 – 2009 was het de stijging van de rente die de prijzen van het vastgoed deed dalen. In 2018 was het de poging van de FED om haar balans op te schonen die uiteindelijk de aandelenprijzen deed kelderen.) Dat leidt al snel na een recessie tot een stijging van activa (vastgoed en beurs) en een steeds kleinere kans dat bubbels ook daadwerkelijk gaan barsten. Om de eenvoudige reden dat bubbels de norm worden en niet langer de uitzondering zijn. Als gevolg daarvan neemt ook de inkomensongelijkheid verder toe. Wie financiële activa en/of vastgoed bezit wordt rijker, maar wie spaart of huurt wordt armer.

Gezondheid van de bedrijfswereld in een land bepaalt niet langer de prijs van een aandeel

Al in oktober vorig jaar kwam Torsten Slok, de chief economist van Deutsche Bank Securities, tot de conclusie dat de gezondheid van de bedrijfswereld in een land niet langer de prijs van een aandeel bepaalt.

Volgens Slok gelden op de financiële markten nu nieuwe regels. Zo voorzien de centrale banken onbeperkte financiële vangnetten en wordt de Modern Monetary Policy (MMT) steeds meer realiteit dankzij een agressievere fiscale politiek.

De Modern Monetary Policy (MMT)

Volgens aanhangers van de MMT zijn de rentevoeten tegen dewelke landen kunnen lenen langdurig lager dan de groei van de productiewaarde. Met andere woorden: de rijkdom die we dankzij deze schulden creëren is groter dan de bedragen die we moeten terugbetalen. De hoeveelheid geld die men bijdrukt is dan niet meer relevant, zolang men de inflatie maar onder controle houdt.

Slok vroeg zich af of de beurzen nog wel lager kunnen gaan. Hij dacht dat zelfs een recessie weinig impact zou hebben op kredietmarkten. Van Covid-19 was toen nog geen sprake, maar het pijlsnelle herstel van de aandelenbeurzen in wat de grootste economische depressie is sinds de Tweede Wereldoorlog geeft de Duitser nu gelijk.

Waarom zouden investeerders aandelen van de hand doen als centrale banken een fiscaal verruimend beleid beloven door opnieuw miljarden in de aandelenmarkten te pompen en de rentevoeten laag te houden? Een maatregel die de prijs van aandelen en vastgoed enkel verder omhoog kan jagen.

Slok was een van de eerste economen die stelde dat de beurskoers van een bedrijf niet langer bepaald wordt door economische prestaties, maar door het beleid van de centrale banken.