De coronacrisis zet de Belgische gezinnen massaal aan tot het parkeren van grote bedragen op spaarboekjes die nauwelijks iets opbrengen. ‘Een gemiste kans op vele vlakken’, zegt de consultancygroep Roland Berger.

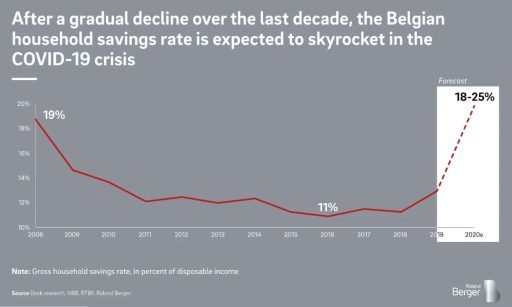

Sparen, sparen, sparen. De spaarquote, het deel van het beschikbare inkomen dat niet geconsumeerd wordt, zit sinds het uitbreken van de coronacrisis fors in de lift. De spaarzin dobberde de voorbije jaren rond 11 procent, maar schiet omhoog richting 18 procent en volgens sommige prognoses zelfs 25 procent.

Uitgedrukt in euro’s worden er records gebroken: de spaarboekjes zijn aangezwollen tot 289 miljard euro. Het gaat om de gereglementeerde spaarrekeningen die genieten van een fiscaal gunstregime én van een wettelijk gegarandeerde minimumrente, 0,11 procent.

De spaarintenties van de gezinnen blijven hoog, zo bleek maandag uit de maandelijkse enquête door de Nationale Bank. Maar er zijn wel signalen die erop wijzen dat ‘sommige categorieën van gezinnen als gevolg van de crisis hun spaargeld moeten gebruiken om hun lopende uitgaven te financieren’, voegt de toezichthouder eraan toe.

Gulle overheid, ongeruste burgers. Economen zien drie redenen voor de spaardrift:

- De onzekerheid rond de coronacrisis leidt tot voorzorgsparen.

- Gezinnen stellen sommige grote uitgaven uit, en sommige uitgaven zijn of waren niet mogelijk, bijvoorbeeld door coronagerelateerde reisbeperkingen of restricties voor de horeca.

- De vele steunmaatregelen van de overheid doen twijfels rijzen over de gezondheid van de staatsfinanciën. ‘Hoe onverantwoorder de overheid, hoe meer de burger zal sparen’, tweette econoom Geert Noels.

Drievoudige gemiste kans. Volgens de bankenconsultants bij Roland Berger is de massale keuze van de gezinnen voor het spaarboekje een gemiste kans voor de gezinnen zelf, de banken én de samenleving.

- Het algemene prijspeil (0,6 procent inflatie) stijgt sneller dan de aangroei via de spaarrente (0,11 procent). Dat betekent dat spaarrekeningen een negatief reëel rendement opleveren voor de gezinnen.

- Voor de banken zijn spaarboekjes een verlieslatende activiteit, omdat de rentes op mogelijke herbeleggingen negatief zijn op de financiële markten. Banken betalen ook een strafrente als ze geld parkeren bij de Europese Centrale Bank.

- Volgens Roland Berger is er ook een negatieve kant voor de samenleving, omdat het spaargeld niet geïnvesteerd wordt in innovatieve bedrijven of in infrastructuurwerken die een relance van de economie kunnen versnellen.

De uitdaging: het spaargeld wakker schudden. Verscheidene overheden proberen al jaren het spaargeld te activeren en te begeleiden naar investeringen met toegevoegde waarde. Maar het blijkt aartsmoeilijk om de Belgen ertoe aan te zetten om meer te kiezen voor beleggingen in bedrijven of projecten.

- Voor veel gezinnen is het eerste alternatief voor het spaarboekje niet een aandeel of een beleggingsfonds, maar vastgoed.

- Bovendien durft geen enkele politicus het aan de wettelijke minimumrente voor spaarboekjes in vraag te stellen, want dat ligt supergevoelig bij de bevolking.

- ‘Er zijn geen snelle oplossingen’, schrijft Roland Berger. Veel Belgen zijn bijna per definitie schuw van elke vorm van risico’s en van aandelen. Wie toch de stap wil wagen, wordt afgeschrikt door de complexiteit van de beleggingen.

Matti en Lucy. Een succesvolle conversie van spaarboekjes naar investeringen zou de Belgische banken naar schatting 2 miljard euro aan extra inkomsten kunnen opleveren, zo berekenden de consultants. Een mogelijke weg is het toegankelijker maken van kleine beleggingen via smartphone-bankieren. Twee grote banken introduceerden recent hun toepassing: KBC’s Bolero lanceerde Matti en BNP Paribas Fortis volgde met Lucy. Beide platformen maken beleggingen al mogelijk vanaf 1.000 euro.

Of de robo-adviseurs het spaargedrag van de gezinnen fundamenteel zal wijzigen, valt nog af te wachten. Maar wat deze periode in elk geval extra interessant maakt, is dat de banken er zélf alle belang bij hebben om het spaargeld naar andere beleggingen te kanaliseren. Dat kan een stuwende motor zijn voor financiële innovaties.