Het eindejaar is traditioneel het moment waarop veel beleggers hun portefeuille tegen het licht houden. Wim D’Haese, hoofd beleggingsadvies bij Deutsche Bank België, is voorzichtig optimistisch over het komende beursjaar.

Er is een grote consensus onder de beleggingsstrategen van de banken: aandelen zijn te verkiezen boven obligaties in 2021. ‘Omdat de rente ultralaag blijft, moét je wel in aandelen stappen voor rendement’, is ook uw redenering.

Wim D’Haese: ‘We zijn inderdaad gematigd positief voor aandelen. Ze zijn duurder geworden door de recente koersstijgingen. Maar zijn ze duurder dan alternatieven als obligaties, die nauwelijks rente bieden? Nee.’

‘De rente blijft laag omdat de centrale banken en de overheden dezelfde doelstellingen hebben. De centrale banken houden de rente laag om de economie te stimuleren. De overheden proberen ook stimulansen te geven en steken zich dieper in de schulden, wat betekent dat ook zij er belang bij hebben om de rente laag te houden.’

‘Staatsobligaties in euro zijn dus een moeilijk verhaal. Wil je toch wat rendement, dan zal je naar groeilanden moeten kijken.’

Ondanks de vrijwel nulrente staat op de Belgische spaarboekjes het enorme bedrag van ruim 290 miljard euro geparkeerd. Gaat dat veranderen?

‘De spaarboekjes zwellen al tien jaar onafgebroken aan. De risicosprong van spaarboekjes naar aandelen blijft voor veel Belgische spaarders groot. Wat vast staat: als je de sprong niet maakt, dan verlies je koopkracht. Want de inflatie zal hoger zijn dan de spaarrente. Het voordeel van het spaarboekje daarentegen is dat het geld onmiddellijk opvraagbaar is. De beslissing zal afhangen van je persoonlijke financiële situatie en doelstellingen.’

Verwacht u dat de beurzen in een mooie rechte lijn naar boven gaan in 2021?

‘Nee, het zal eerder een hobbelig parcours zijn, met golven die op en neer gaan, afhankelijk van het terugdringen van de coronapandemie en de daaruit volgende economische heropleving. De beurzen hebben op een economisch herstel geanticipeerd, maar volgens ons is er nog ruimte voor verdere koersstijgingen.’

Is de kernvraag: hoeveel voorschot hebben de beurzen al genomen?

‘Zo kan je het bekijken. Een cijfermatig antwoord heb ik niet. De eerste kwartaalrapporten van de beursgenoteerde bedrijven in 2021 worden op dat vlak interessant om te volgen. De winsten zullen de prognoses moeten bevestigen om de soms hoge beurswaarderingen te verrechtvaardigen.’

Hoe scherp zullen de beurzen reageren op mogelijke haperingen in de verdeling van vaccins?

‘Aangezien de beurzen fors stegen bij de aankondigingen van de eerste vaccins, is het aannemelijk dat er ook impact zal zijn mocht er negatief vaccinnieuws komen. Het is voorlopig koffiedik kijken, want veel weten we nog niet van de vaccins. Ik verwacht een hobbelig parcours.’

‘Gaat het om een pure hapering in de distributie, dan is dat maar een tijdelijk probleem waar de beurzen zich relatief weinig zorgen om zullen maken. Als er met de vaccins zelf iets aan de hand zou zijn, dan is dat een ernstiger zaak. Het ergste scenario zou zijn dat de vaccins tot kwalijke nevenwerkingen leiden.’

Terwijl Wall Street het ene record na het andere breekt, staat de Bel20-index vandaag op een verlies van ongeveer 8 procent tegenover het jaarbegin. Hoe verklaart u dat?

‘De Amerikaanse beursindexen worden vooral vooruitgestuwd door Big Tech, de grote technologiebedrijven die bijvoorbeeld voor 25 procent doorwegen in de S&P500. De Brusselse beurs, en bij uitbreiding de Europese beurzen, hebben weinig technologieaandelen. Het herstel van de Brusselse beurskoersen zal nauw samenhangen met het herstel van de algemene economie.’

Wat vindt u van deze simpele beleggingsstrategie: fondsen volledig links laten liggen en gewoon Amazon-aandelen kopen?

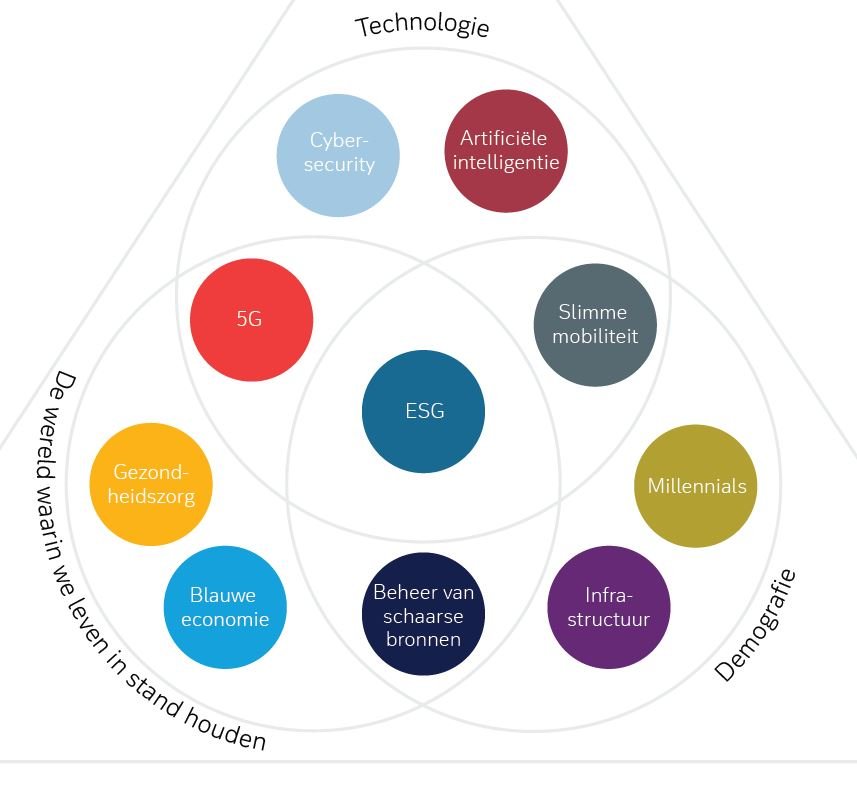

‘Dat zou ingaan tegen de basisregel van beleggen: diversifieer. Het is niet onze manier van beleggen. We adviseren onze klanten om eerst een stevige kern op te bouwen, via flexibele gemengde fondsen (die snel kunnen schakelen tussen meer of minder aandelenrisico) en daarnaast via thematische beleggingen te profiteren van de structurele trends in de economie.’

‘Over het individuele aandeel Amazon heb ik geen oordeel. Behalve dan: men had het in de portefeuille moeten hebben (lacht).’

Ook over die structurele trends en de aantrekkelijkste sectoren is er brede consensus bij de beursstrategen van de banken : tech, gezondheidszorg en duurzaamheid zitten in de lift. Maar als alle grote beleggers dezelfde opportuniteiten zien, gaan de betrokken koersen dan niet te snel omhoog?

‘Wat ons betreft gaat het om thema’s die we al jaren volgen. Het risico op overwaarderingen moet niet overroepen worden. Thema’s als technologie en duurzaamheid zijn breed en omvatten veel subsectoren en individuele bedrijven, wat ruimte biedt voor fondsenbeheerders om toch eigen keuzes te maken. We hebben hier ook niet te maken met een hype rond een bepaald aandeel, maar om langetermijntrends.’