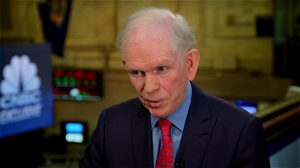

Grondstoffenschaarste en demografische veranderingen zullen de economie schaden, evenals inflatie, tekorten aan arbeidskrachten en ongelijkheid. Nadat hij een week geleden waarschuwde dat een speculatieve zeepbel aan het barsten was, is investeerder Jeremy Grantham terug. En nu deelt hij ons zijn – evenmin rooskleurige – gedachten over het economisch systeem.

Vorige week kwamen zijn uitspraken al in het nieuws, toen hij voorzag dat een superzeepbel zou spatten en de S&P 500 zo’n 50 procent zou verliezen. Nu heeft hij opnieuw de rol van Cassandra, de onheilsprofete die nooit geloofd werd, op zich genomen om hel en verdoemenis op de beurzen aan te kondigen – alleen houdt het daar niet op.

Voor de investeerder, die geïnterviewd werd door Bloomberg, loopt een gouden periode van 25 jaar ten einde. De wereld moet zich voorbereiden op inflatie, tragere groei en tekorten aan arbeidskrachten. Maar dat niet alleen. De opwarming van de aarde zal de volgende ziekte van het economische systeem zijn.

“Er is maar zoveel goedkope olie, goedkoop nikkel, goedkoop koper, en we beginnen enkele van die grenzen te bereiken”, denkt Grantham, die medeoprichter van vermogensbeheerder GMO is. “Deze klimaatverandering gaat gepaard met zware overstromingen, ernstige droogtes en hogere temperaturen – en dat maakt de landbouw er niet gemakkelijker op. We gaan dus leven in een wereld van knelpunten, tekorten en prijspieken overal.”

Onvermijdelijk

En deze crises zijn onvermijdelijk, legt hij uit. Want de schaarste van deze hulpbronnen komt niet alleen: zij gaat gepaard met dalende geboortecijfers, de pensionering van de babyboomers, het toenemende belang van de opkomende markten en toenemende geopolitieke dreigingen. “Deze tendensen zijn al tientallen jaren aan de gang”, merkt hij op.

Hij komt terug op zijn uitspraken over de superzeepbel van de vorige week – waarna de markten inderdaad een hoge volatiliteit kenden, alsof hij inderdaad op het juiste moment de slechte voortekens had geïdentificeerd. Deze superzeepbel, met zijn excessen en kosten, is voor hem het beste voorbeeld dat wij boven onze stand leven. Het goedkoopgeldbeleid heeft de prijzen doen stijgen en tegelijkertijd de sociale ongelijkheid, de economische druk en de sociale fragmentatie doen toenemen.

“De natuur begint te falen”

Ook de planeet lijdt eronder. “De groei van de afgelopen eeuw en het streven naar een steeds hogere levensstandaard hebben geleid tot uitgeputte bodems, vergiftigde ecosystemen en een veranderend klimaat. Als gevolg daarvan verdwijnen de wilde dieren, loopt de biodiversiteit gevaar en wordt de menselijke reproductie vertraagd”, vervolgt hij.

“De natuur begint te falen. En uiteindelijk, als we het niet oplossen, beginnen wij ook te falen”, waarschuwt hij. Grantham beheert dan ook een milieufonds van 1,5 miljard dollar.

Een pessimist die niet serieus genomen moet worden?

Deze pessimistische aankondigingen worden niet overal op een goede manier ontvangen. Grantham is de laatste tien jaar sceptisch geweest over de aandelenkoersen en deelt allerminst het enthousiasme dat sommigen hebben in de haussemarkt. Na zijn opmerkingen van vorige week werd hij bekritiseerd om al zijn eerdere doemvoorspellingen, die niet zijn uitgekomen.

Maar zijn visie wordt ook weerspiegeld in zijn beursstrategieën. Sinds hij een jaar geleden een beurscrash aankondigde, doet hij aan wat short selling wordt genoemd (wat voordien niet echt deel uitmaakte van zijn strategie). Bij shorten spelen beleggers in op een koersdaling. Short sellers lenen aandelen en verkopen die vervolgens. Later kopen ze die aandelen terug aan een lagere prijs (tenzij de koers stijgt) en geven ze ze terug aan de uitlener. Hij doet dit met name ten bate van zijn stichting, met Nasdaq– en Russell 2000-aandelen.

Hij geeft er ook de voorkeur aan aandelen te verkopen in plaats van ze aan te houden. Hij rechtvaardigt dit door het over de geschiedenis van de markten te hebben: “Degenen die eerdere crashes hebben doorstaan, hebben lang moeten wachten om hun verliezen terug te verdienen: 25 jaar in het geval van de Dow Jones-index in 1929, bijna 15 jaar voor de Nasdaq Composite in 2000 en 5,5 jaar voor de S&P 500 in 2007. Als je denkt dat je er 10, 20 of zelfs 30 jaar tegen kunt, doe dat dan.”

(lb/ns)