Archegos Capital Management, het investeringsfonds van de naar de VS geïmmigreerde Zuid-Koreaan Bill Hwang, sleurt de banken Credit Suisse en Nomura mee in zijn val. Volgens de Financial Times zou het totale verlies van beide banken rond de 6 miljard dollar schommelen. De banken JP Morgan en Goldman Sachs ontsnapten aan het onheil door snel te handelen.

De beurskoersen van Credit Suisse en Nomura incasseerden maandag zware klappen. Beide banken moesten toegeven zware verliezen te hebben geleden. Als gevolg van de gedwongen liquidatie van posities die toebehoorden aan Archegos Capital Management. Dat is een investeringsfonds, dat eerder als een family office beschouwd moet worden. Om de eenvoudige reden dat Archegos enkel het fortuin van zijn stichter Bill Hwang beheert.

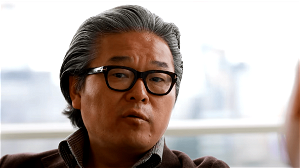

Wie is Bill Hwang?

Hwang is niet onbesproken. Deze Koreaan maakt in 2012 naam toen hij als manager van het hefboomfonds Tiger Asia Management, schuldig pleitte aan insider trading. Hwang gaf toe voorkennis te hebben gehad over de plannen van Chinese banken. De Amerikaanse SEC veroordeelde hem tot een recordboete van 44 miljoen dollar, maar amper een jaar later richtte Hwang zijn eigen investeringsfonds op en stonden banken in de rij om zaken met hem te doen.

Dat buitensporige vertrouwen komt hen nu duur te staan, want in hun jacht op winsten, bleven ze blind voor de essentiële regels van risicobeheersing. Ze zagen alleen de winsten en vergaten de risico’s, vooral omdat Hwang te boek stond als een ‘moneymaking genius’. Hij wist de waarde van zijn fonds op minder dan 10 jaar op te trekken van 200 miljoen naar 10 miljard dollar.

Een ‘lever’ van zes tot acht

Die status van overachiever verkreeg hij door enorme posities in bepaalde aandelen op te bouwen, gefinancierd door banken als Nomura en Credit Suisse. Die verleenden hen massale kredieten om aandelen van spelers zoals Baidu, Tencent, Shopify en Viacom te kopen. Volgens verschillende bronnen zouden de banken Hwang een ‘lever’ of hefboom van 6 tot 8 hebben gegeven. Dat betekent dat hij met pakweg 100 miljoen dollar kapitaal voor 600 tot 800 miljoen aan aandelen kon kopen. Dat is zeer lucratief wanneer de aandelen in kwestie stijgen, omdat Hwang dan op die 800 miljoen dollar verdiende. Maar hefbomen zijn producten die aan twee kanten snijden. Als de beurskoers daalt, verlies je ook op 800 miljoen.

Toen de koers van de betrokken aandelen vorige week begon te dalen, moesten de banken een ‘margin call’ plaatsen. Hwang zat volop in het aandeel Viacom, een bedrijf dat vorige week aankondigde nieuwe aandelen te zullen uitschrijven en daarop een klap van 55 procent incasseerde. De banken vroegen Hwang dan om die verliezen te compenseren. Maar die bezat onvoldoende middelen om aan die vraag te voldoen. Beide banken raakten in paniek en liquideerden Hwangs posities om te proberen de verliezen te beperken. De verliezen worden op 5 á 6 miljard dollar geschat.

Lees ook: Ondergang hefboomfonds weegt op bankenaandelen: wat is er aan de hand?

(jvdh)