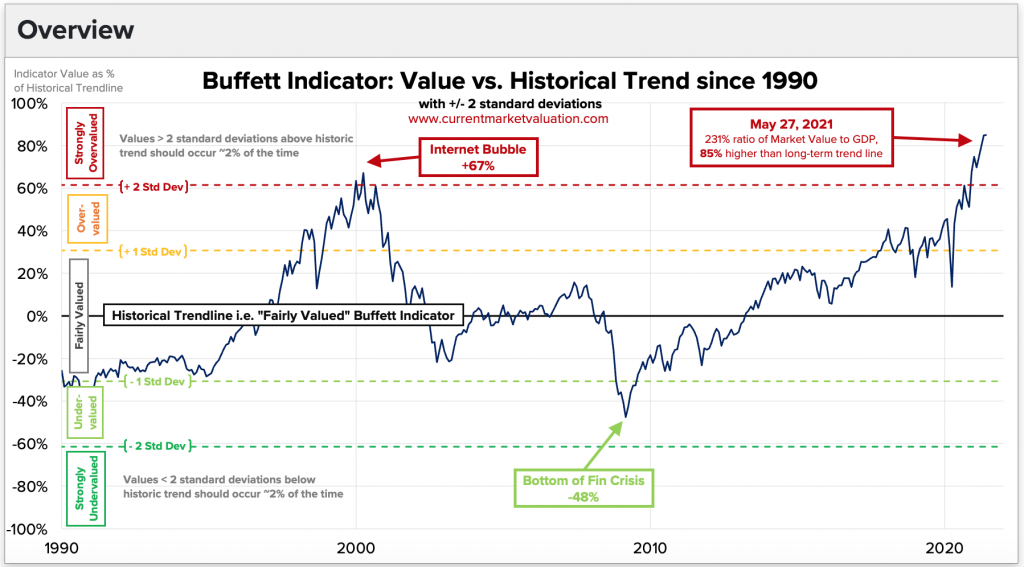

Op zijn 90ste heeft Warren Buffett – ’s werelds rijkste financier met een vermogen van 110 miljard dollar – zijn succes gebouwd op een eenvoudig principe: verstandig beleggen en weten wanneer de markt op hol slaat. Buffett heeft daarvoor een eigen indicator ontwikkeld. Vorige week passeerde deze indicator (in de VS) voor het eerst in de geschiedenis de 200 procent. Dat impliceert dat de markt sterk overgewaardeerd is, en spoedig resulteert in een crash.

- De Buffett Indicator geeft de totale som van de beurswaarderingen weer, gedeeld door de omvang van de reële economie (bbp).

- Wanneer die indicator meer dan 100 procent van het bbp bedraagt is er volgens ‘het orakel van Omaha’ een probleem en wordt een crash onvermijdelijk.

- Vorige week passeerde deze indicator (in de VS) voor het eerst in de geschiedenis de 200 procent. Ter vergelijking: net voor de dotcom-crash had de Buffet Indicator 140 procent bereikt, voor de financiële crisis van 2007 was hij net weer de 100 procent gepasseerd …

Is het deze keer wél anders?

Misschien moet de doemstemming wat genuanceerd worden. Nu ook de rentevoeten op een historisch dieptepunt staan, is er namelijk reden om te vermoeden dat ‘deze keer is het anders’ wel eens op zou kunnen gaan.

Als de rente laag is, wordt geld lenen goedkoper. Toekomstige reële winsten zijn theoretisch meer waard, wat een positief effect kan hebben op de aandelenmarkt. En lage rentetarieven betekenen een lager rendement voor beleggingen met een laag risico, zoals obligaties. Daardoor daalt de vraag van beleggers en stijgen de aandelenkoersen uiteindelijk verder.

Dat betekent dat de Buffett-indicator waarschijnlijk (extreem) hoog zal blijven zolang de rentetarieven zich op een historisch laag niveau bevinden.

Met bijdrage van Dominique Dewitte.