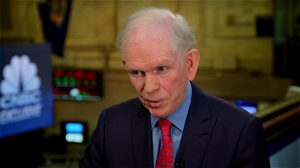

De beroemde Britse investeerder Jeremy Grantham gaf een zeer bearish interview over de huidige toestand van de markt. Voor hem is de situatie erger dan in 1929 en 2000. De crash zou eraan komen.

Als Jeremy Grantham spreekt, is het beter om te luisteren. In 1989 waarschuwde hij voor het uiteenspatten van de Japanse zeepbel van de activaprijzen. Hetzelfde gebeurde in 2000 met de techzeepbel een paar maanden later. Opnieuw in 2008 voor de huizenbubbel. Sommigen zijn hem een “bubbleologist” gaan noemen.

Wel, volgens deze man staan we opnieuw aan de vooravond van een zeer ernstige financiële crisis. Afgelopen januari schreef hij een brief aan beleggers – de titel? “Waiting For the Last Dance” – over de opgeblazen zeepbel die “de belangrijkste gebeurtenis van uw beleggersleven zou kunnen zijn”.

Dit leverde hem felle kritiek op. “Massa’s Bitcoin-fanatici vielen me op alle mogelijke manieren aan. Ze zeiden me dat […] ik in een verpleeghuis opgesloten zou moeten worden,” zei hij.

Zes maanden later, in een interview met Reuters, herhaalt hij dat er gevaar dreigt.

“Serieuze problemen in het verschiet”

“Bubbels zijn ongelooflijk gemakkelijk te zien; het is moeilijker te weten wanneer de ineenstorting zal plaatsvinden. Je ziet het wanneer de markten op de voorpagina van de krant staan in plaats van op de financiële pagina’s, wanneer het nieuws vol staat met verhalen over mensen die worden opgelicht, wanneer er elke maand nieuwe munten worden gecreëerd. De schaal van deze dingen is zo veel groter dan in 1929 of 2000,” zegt Grantham.

“Mijn favoriete indicator is de prijs/verkoopverhouding: wat je ziet is dat zelfs de goedkoopste delen van de markt veel duurder zijn dan in 2000,” voegt hij eraan toe.

Voor de belegger barsten de zeepbellen “wanneer de markten op hun hoogtepunt zijn, wanneer u zo gelukkig bent als maar kan en een bijna volmaakte economie wordt geëxtrapoleerd naar de onbepaalde toekomst.” Maar: “net om de hoek liggen ernstige problemen zoals rentevoeten, inflatie, arbeids- en grondstoffenprijzen. Al deze dingen beginnen er minder optimistisch uit te zien dan een week of twee geleden,” zegt hij.

Wanneer?

Hoewel hij erkent dat het moeilijk is om een precies tijdschema te geven, waarschuwt hij dat een ineenstorting waarschijnlijk voor de deur staat.

“Een instorting kan nog een paar maanden duren, en eigenlijk hoop ik dat ook, want dat geeft ons de kans om meer mensen te waarschuwen. Het meest waarschijnlijk is dat het tot in het najaar zal duren: door de stimulansen, het economisch herstel en de vaccinaties heeft het een paar maanden langer geduurd dan ik oorspronkelijk had geraamd,” gaf hij toe.

Wat de zeepbel zal doen barsten, weet hij niet. Een nieuwe golf van het coronavirus, een probleem met de inflatie of – het meest waarschijnlijk, zegt hij – iets onverwachts: er liggen veel gevaren in het verschiet.

Volgens Grantham zal deze crash resulteren in een “enorm negatief welvaartseffect”, groter dan ooit tevoren. “Dit is de eerste keer dat we een zeepbel hebben gehad op zoveel verschillende gebieden – rentevoeten, aandelen, huisvesting, niet-energetische grondstoffen. Op de weg naar boven heeft het ons een positief welvaartseffect opgeleverd, en op de weg naar beneden zal het zich terugtrekken, pijnlijk,” waarschuwt hij.

Om zich hiertegen te wapenen, adviseert de medeoprichter van de beleggingsfirma Grantham, Mayo, & van Otterloo (GMO) om terug te vallen op cash en “de minst slechte en minst overgewaardeerde activaklassen”, namelijk “gedeprecieerde aandelen en opkomende markten“.

Lees ook: