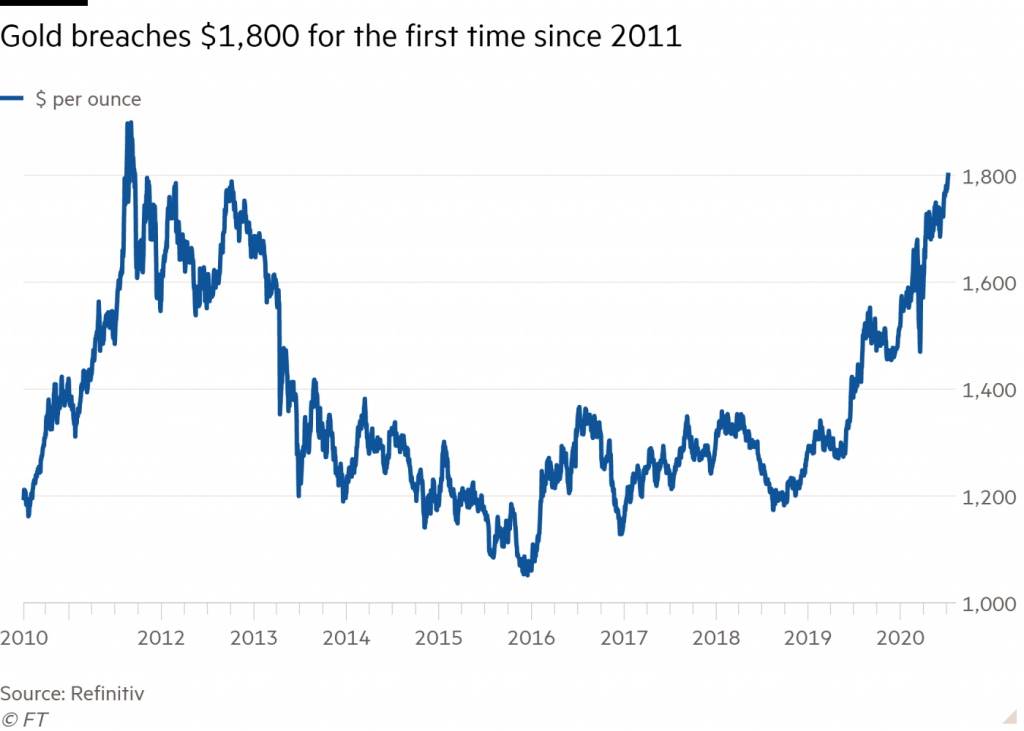

Goud noteert voor het eerst sinds 2011 boven de 1.800 dollar voor een troy ounce, dat is 31,1 gram. Er zijn verschillende redenen voor de comeback van een edelmetaal, dat de voorbije jaren steeds vaker werd afgeschreven. Het overlijdensbericht blijkt steeds opnieuw voorbarig.

Topinvesteerder Warren Buffett omschreef goud ooit als ‘een product dat ergens in Afrika of een andere locatie uit de grond wordt gehaald, vervolgens wordt gesmolten en uiteindelijk weer in een nieuw gegraven put wordt begraven en door een grote groep betaalde wachten moeten worden beschermd’. Volgens Buffett heeft goud geen enkel praktisch nut en zou elk buitenaards wezen verbijsterd zijn over de rol die goud in onze maatschappij speelt.

De rol van goud uitgespeeld?

Ook Laurence D. Fink, de voorzitter van ‘s werelds grootste investeringsfonds BlackRock Inc., zei in 2017 nog ‘dat de rol van goud nu wordt ingenomen door hedendaagse kunst en appartementen in steden als New York, Vancouver en Londen’. ‘Ook is het voor families veel makkelijker geworden om hun rijkdom in het buitenland te stallen. Ze hebben daarvoor geen goud meer nodig.’

Toch blijft goud in onzekere economische tijden zijn attractiviteit behouden. Sinds begin dit jaar noteert het edelmetaal 20 procent hoger. Professionele en particuliers beleggers leggen voorraden aan.

De cijfers van de World Gold Council zijn indrukwekkend. Door goud ondersteunde ETF’s of exchange-traded funds, dat zijn passief beheerde beleggingsfondsen die op de beurs verhandeld worden, noteren nu al zeven maanden op rij hoger. In totaal vertegenwoordigen ze nu een record van 3.621 ton voor een waarde van meer dan 200 miljard dollar.

Opmars is direct gevolg van coronacrisis en handelsspanningen

De opmars van de goudprijs is een direct gevolg van de coronacrisis en van de handelsspanningen. Niemand die weet hoe de economie er binnen zes maanden zal voorstaan. Die onzekerheid doet mensen naar zekere waarden vluchten.

Verder zijn beleggers bang voor inflatie omdat centrale banken de rente verlagen en steeds meer geld bijdrukken, wat de waarde van dat geld doet verwateren en op een dag opnieuw tot galopperende inflatie kan leiden. Goud biedt dan veiligheid.

Ook centrale banken – voornamelijk in opkomende economieën – blijven goud aankopen om hun nationale munt te beschermen mocht dat nodig zijn.

Een van de belangrijkste tegenargumenten was altijd dat goud rente, noch dividend uitbetaalt. Goud bezitten bracht niets op, integendeel het kostte nog geld om het te bewaren. Maar nu staatsobligaties geen of negatieve rente opbrengen, is dat argument weggevallen.

De correlatie tussen de goudprijs en negatieve rente

De heropleving van goud kan best verklaard worden door onderstaande grafiek, die de correlatie tussen de negatieve rentevoeten (gele lijn) en de stijgende goudprijs (blauwe lijn) weergeeft. Die correlatie is frappant. Hoe meer staatsobligaties een negatieve rente opleveren, hoe hoger de goudprijs klimt.

Voor een wereld die verdrinkt in de schulden en die nog amper een marginale economische groei genereert, is negatieve rente een self-fulfilling prophecy geworden, die uiteindelijk tot steeds lagere inflatie en dito rentevoeten leidt. Goud is dan de oplossing, zeggen believers.

Het zijn de rijken die de wereld regeren en die zullen niet toelaten dat het monetaire systeem instort

Professionele investeerders geloven in gediversifieerde portefeuilles. Dat betekent dat ook goud daarin thuishoort. 5 à 10 procent van het kapitaal zijn de percentages die daarbij vaakst worden vermeld. Maar ze zetten een en ander daarbij toch graag in perspectief.

In januari 1980 noteerde goud op zijn hoogste niveau ooit en was een troy ounce goud 2.235 dollar waard. De beursindex Dow Jones stond toen op ongeveer 850 punten. Goed veertig jaar later noteert goud tegen 1.800 dollar per ounce, terwijl de Dow op 26.000 punten staat. Bij zulke cijfers hoeft geen tekening.

Verder speelt nog een factor in het voordeel van het huidige monetaire systeem. Het zijn de rijken die de wereld regeren en die zullen niet toelaten dat het monetaire systeem instort. Dat de Dow Jones de voorbije maanden – ondanks dat we de grootste crisis sinds Wereldoorlog II meemaken – met 41 procent steeg, is daarvan het beste bewijs.